BLOG

Bolsa de Valores: ¿Cómo funciona?

Seguramente, el lector ha oído hablar de la bolsa de valores, ya sea a través de noticias económicas o a la experiencia de comprar acciones de una determinada empresa, a través de un mostrador bancario. Desafortunadamente, a pesar de ser ampliamente publicitado por la prensa, especialmente en tiempos de fuertes caídas, las bolsas de valores y su funcionamiento son poco conocidos por la mayoría.

Bolsa de valores: ¿Cómo funciona?

En esencia, una bolsa de valores sirve para procesar las órdenes de los inversores. Para que se procese una orden determinada, implica que se comunica al mercado con un conjunto de detalles, que ahora enumeramos:

- Activos a negociar

- Instrumento financiero

- Tipo de operación

- Tipo de Posición

- Tipo de orden

- Duración de la orden

En lo que respecta al activo que se negociará, este puede ser un activo simple, como una acción de la empresa o un bono estatal. También puede ser un activo complejo, que combina varios activos simples, como un índice bursátil o un ETF, un fondo de inversión que puede negociarse en una bolsa de valores.

En el caso de AIR Trading, a través de sus webinars en directo, cualquier trader podrá ver cómo se analizan prácticamente todas las clases de activos: acciones, materias primas, divisas, índices y ETFs.

Un activo financiero se puede negociar utilizando una variedad de instrumentos financieros. Hay dos grupos principales: al contado y derivados.

En relación con el primero, se denomina al contado, ya que un inversor obtiene la propiedad del activo financiero a cambio de la entrega de dinero.

Si el lector decide comprar 100.000 acciones de SAN a un precio de 0,1 euros, significa que para adquirirlas entregará 10.000 euros al vendedor. La Bolsa de Valores es responsable de liquidar esta transacción, con el inversor recibiendo los valores y el vendedor recibiendo el dinero.

En el caso de los segundos, los llamados derivados, su valor depende del instrumento al contado; parece complicado, pero no lo es. Supongamos que el lector teme que sus acciones de SAN puedan caer de precio, por lo que acepta venderlas en 6 meses a partir de un contrato futuro, cuyo activo subyacente es la acción de SAN. El precio de este contrato es de 0,098 euros.

Por lo tanto, al final de 6 meses, imaginemos que las expectativas del lector se confirmaron, el precio de las acciones de SAN cayó a 0,08 euros por acción. Como el lector tiene derecho a vender estas acciones en el mercado de futuros, recibe 9.800 euros por las acciones, sin sufrir las pérdidas que sufrieron otros propietarios de acciones de SAN.

A través de AIR Trading, el lector podrá ver en directo cómo se analizan técnicamente instrumentos al contado, tales como acciones y bonos; y derivados, como futuros, CFDs y Forex.

Otro aspecto que debe tenerse en cuenta es el tipo de transacción a realizar, es decir, comprar o vender, así como el tipo de posición, larga o corta. En el caso de una posición larga, la más tradicional y conocida por la mayoría del público, consiste en comprar y luego vender. En este caso, el beneficio se obtendrá si el inversor compra barato y vende caro.

En relación con las posiciones cortas, esta operación consiste en realizar la operación inversa de una larga, es decir, primero el inversor vende y luego compra; en la práctica, se trata de tratar de vender caro y luego comprar barato.

La pregunta que muchos hacen es, ¿cómo puedo vender algo que no tengo? Esta operación es simple. Imaginemos que las acciones de Telefónica cotizan a 8 euros por acción. El lector predice que el precio seguirá bajando, por lo que decide hacer un corto.

- Con este fin, le pide a su broker que pida prestadas acciones de Telefónica; como regla general, este préstamo tiene un costo asociado, que depende de la liquidez de la acción, que no consideraremos en nuestro ejemplo;

- De esta manera, obtienes un préstamo de 1.000 acciones; inmediatamente los vende en bolsa, recibiendo 8 mil euros por la venta. Las expectativas del lector eran correctas, después de 4 meses, corrigió el precio de las acciones de Telefónica, a 6 euros por acción;

- Para cerrar el corto, el lector utiliza una parte del dinero que recibió de la venta, es decir, de los 8.000 euros que recibió, destina 6.000 euros a la adquisición de 1.000 acciones. De esta manera, puede devolver las 1.000 acciones al broker que le prestó las acciones y mantener el beneficio de la transacción: 2.000 euros.

Air Trading analiza técnicamente operaciones cortas a través de instrumentos derivados. Si quiere saber cómo hacerlo, no dude en contactarnos (+34 91 005 35 82).

Con respecto al tipo de orden, existen esencialmente tres tipos de órdenes que los inversores deben tener en cuenta: (1) Límite; (2) Mercado; y (3) a lo mejor.

La orden límite permite dar liquidez a una bolsa de valores específica. ¿Cómo funciona?

- Orden de compra limitada: significa que el inversor está dispuesto a comprar al precio indicado o inferior;

- Orden de venta limitada: significa que el inversor está dispuesto a vender al precio indicado o superior.

Para ilustrarlo, usemos un ejemplo. Supongamos que, durante 10 minutos, una bolsa de valores procesa las siguientes órdenes límite para las acciones de ITX, a partir de las 10 a.m.

- 10:01 Alfonso lanza una orden de compra limitada a 9,98 euros por acción (950 acciones);

- 10:02 Luis lanza una orden de venta límite de 10,02 euros por acción (750 acciones);

- 10:04 Antonio lanza una orden de compra límite de 9,96 euros por acción (1.050 acciones);

- 10:05 José lanza una orden de venta límite de 10,04 euros por acción (600 acciones).

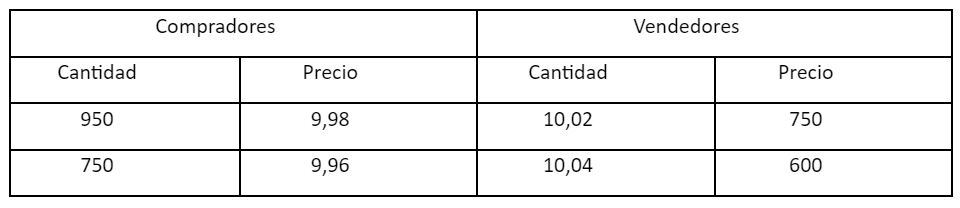

Para procesar estas instrucciones, la bolsa de valores colocará estas órdenes en la profundidad del mercado, utilizando dos columnas para este propósito, la de los compradores y la de los vendedores.

La bolsa de valores organiza las dos columnas de mejor a peor. En el caso de los compradores, la distribución se realiza en sentido descendente, desde el precio más alto hasta el más bajo; En el caso de los vendedores, la distribución se realiza en una dirección ascendente, desde el precio más bajo hasta el más alto.

La primera línea de la profundidad, los precios 9,98 y 10,02, presenta la mejor propuesta de compra y venta. Si quiero vender, el comprador que ofrece el precio más alto es Alfonso; si quiero comprar, el vendedor que ofrece el precio más bajo es Luis.

Estos dos precios se muestran en las plataformas de negociación, que se denominan precios bid / ask. Las órdenes limitadas garantizan el precio, pero no la ejecución. El pedido solo se ejecutará si se respeta el precio máximo (compra) o mínimo (vendedor).

En el caso de la orden a mercado, la prioridad del inversor es la ejecución. En este caso, el inversor acepta que su orden sea ejecutada con las mejores condiciones existentes en un momento determinado en la bolsa de valores.

Supongamos que Alfredo quiere comprar 800 valores de acciones ITX, a través de una orden tipo mercado. Si utilizamos la profundidad de mercado de nuestro ejemplo anterior, la orden de Alfredo se ejecutaría de la siguiente manera: 750 títulos a las 10,02 y 50 títulos a las 10,04.

La orden de tipo a mercado da prioridad a la ejecución sobre el precio, ya que el precio de ejecución real, en nuestro ejemplo 10,021, puede ser mucho peor que el precio indicado en la primera línea, ya que puede no haber suficientes valores en la primera línea para la ejecución deseada, como fue el caso con la orden que utilizamos.

La última y tercera es la orden A lo Mejor. Si Alfredo usará la orden a lo mejor posible, solo se ejecutarán 750 acciones de su orden, dado que este tipo de orden solo acepta la ejecución al precio de la primera línea de la profundidad del mercado.

Si desea conocer otros tipos de órdenes se puede poner en contacto con uno de nuestros analistas técnicos para proponer una formación en la que explicamos todos los tipos de órdenes.

Finalmente, es importante explicar la duración. En este caso, lo que se pretende es indicar a la bolsa la duración de nuestro orden.

Podemos usar tres tipos de vigencia:

- (1 día;

- (2) GTC;

- (3) GTD.

Si indicamos Día, significa que nuestra orden es válida hasta el final de la sesión de un mercado determinado. Por ejemplo, la bolsa de valores de Madrid cierra a las 17:30, lo que significa que si un inversor determinado envía una orden límite a las 10:00, estará en vigencia hasta las 17:30, si no se ejecuta antes durante la sesión de la bolsa.

En el caso de la orden GTC, en inglés, «Good ´Til Canceled», significa que permanecerá en vigencia hasta que se ejecute. En este caso, si enviamos una orden limitada al mercado, no se eliminará de la bolsa hasta que se ejecute.

La tercera y última, GTD, en inglés «Good-Til-Date», el inversor, en este caso, está obligado a indicar la fecha límite en la que la orden estará en vigor. Supongamos que hoy es el 23 de marzo de 2020, si el lector indica el 30 de junio de 2020, a través de una duración GTD, significa que la orden estará presente en la profundidad de la bolsa hasta esta fecha, si no se ejecuta antes.

Para conocer todas las particularidades de la bolsa de valores, lo invitamos a asistir a uno de nuestros webinarios gratuitos, en la sección «Webinars» de nuestro sitio web.

Aviso Legal

A AIR Trading (AIR Harami – Formação Lda) é uma entidade que atua exclusivamente no âmbito da formação e da pedagogia e que tem por objetivo capacitar os seus clientes com os conhecimentos e aprendizagens necessários para operar nos mercados financeiros e de investimento. No âmbito dos seus serviços de formação, a AIR Trading emprega metodologias de aprendizagem e transmissão de conhecimentos que incluem, entre outros, a análise informativa (e.g. notícias, informação financeira, etc.) e a análise de conteúdos ou aspetos técnicos de diferentes ativos financeiros em ambiente e tempo real, visando a aproximação dos conteúdos teóricos ao contexto prático. A interconexão entre os domínios teóricos e práticos compreende-se, única e exclusivamente, no âmbito da oferta formativa da AIR Trading.

Os métodos e as metodologias de análise financeira e de investimento lecionados no âmbito da oferta formativa da AIR Trading servem somente para fins pedagógicos e formativos, os quais não se confundem, nem devem ser confundidos ou interpretados no sentido de constituir qualquer tipo de aconselhamento ou recomendação financeira ou tão-pouco constituir uma recomendação para a realização de investimentos.

A AIR Trading não realiza, direta ou indiretamente, qualquer serviço de conteúdo igual ou semelhante aos serviços de aconselhamento ou consultoria financeira ou de investimento que ocorra sob qualquer operação financeira ou sob qualquer ativo financeiro.

A AIR Trading não é responsável pelas perdas ou ganhos financeiros dos seus clientes, competindo a estes, a exclusiva responsabilidade das decisões financeiras e de investimento que venham a tomar, mesmo que empregando os métodos e metodologias adquiridas no contexto formativo providenciado pela AIR Trading.

Por favor lea nuestra Política de Privacidad y de Protección de Datos.