BLOG

Forex: ¿Qué es? ¿Cómo funciona?

El 15 de agosto de 1971, el presidente Nixon, entonces presidente de los Estados Unidos, puso fin al sistema de Bretton Woods, que había estado vigente desde la Segunda Guerra Mundial.

¿En qué consistía?

El dólar estadounidense (USD) era la única divisa convertible en oro; Las otras divisas tenían un tipo de cambio fijo frente al dólar. Con el final de este sistema, el dólar estadounidense dejó de ser convertible en oro y todas las divisas comenzaron a ser negociadas libremente en el mercado, conocido como Forex (Foreign Exchange).

¿Qué es Forex? ¿Cómo funciona?

Es un mercado no organizado, destinado a la negociación de divisas, y que mueve diariamente 5.100 mil millones de dólares estadounidenses (Fuente: Foreign exchange turnover in April 2016). En comparación, las bolsas de valores, donde se negocian acciones, solo mueven 84 mil millones USD diarios, es decir, ¡61 veces más!

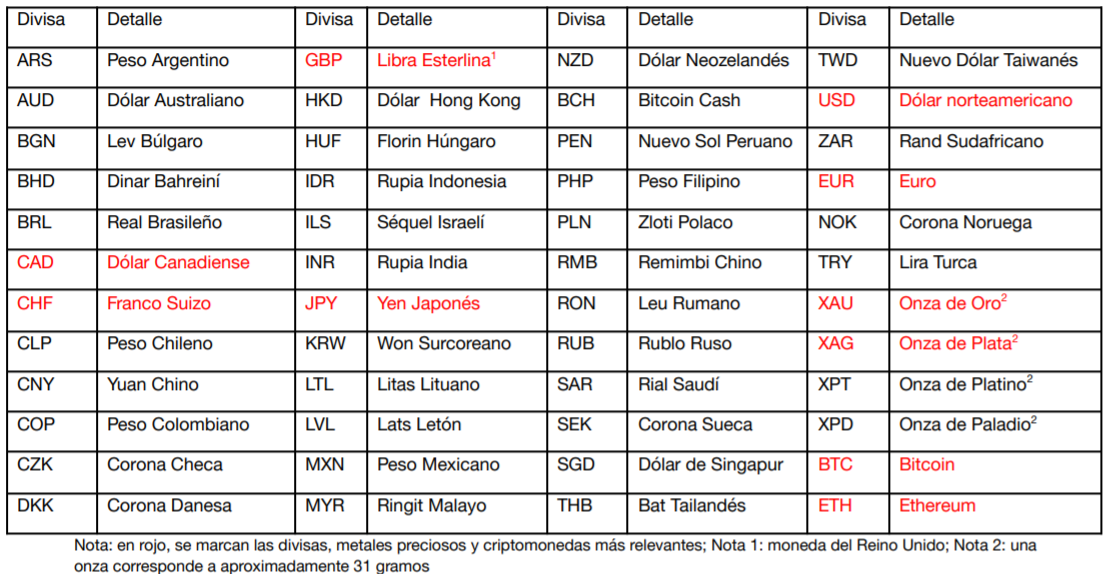

La negociación en este mercado se realiza a través de pares de divisas, por ejemplo, GBPUSD. Es decir, la divisa correspondiente al par de divisas izquierdo es GBP y la divisa correspondiente al par de divisas derecho es USD. Las siguientes son las principales divisas mundiales, incluidos los metales preciosos y las criptomonedas:

¿Qué significan las tres letras? Las dos primeras letras indican el país emisor, por ejemplo, GB significa Gran Bretaña, mientras que la tercera letra, en nuestro ejemplo, P, indica el nombre de la divisa, es decir, Pound (libra esterlina). En el caso del USD, US significa United States, mientras que D significa Dólar.

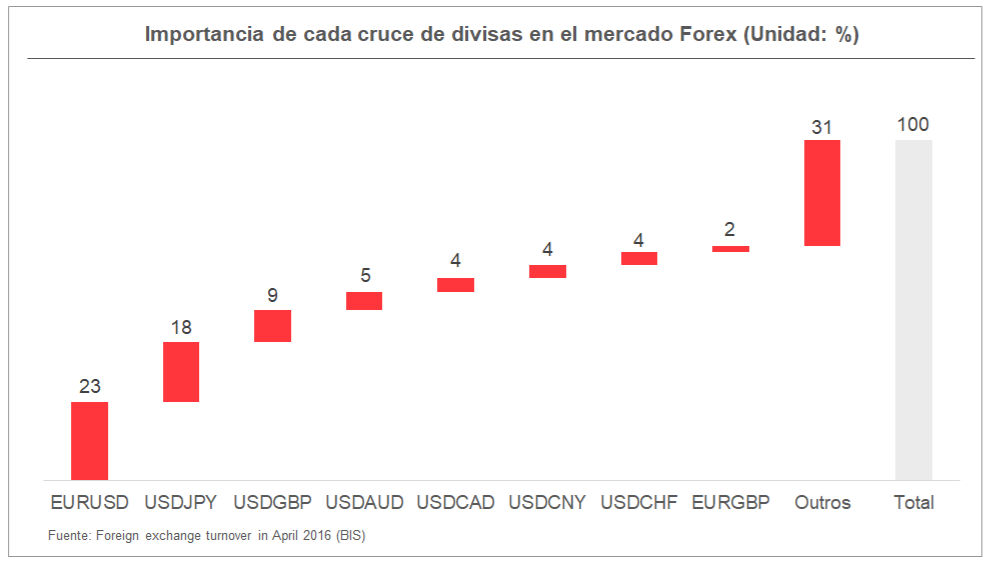

¿Cuáles son los pares de divisas más negociados? Según el estudio Foreign exchange turnover in April 2016, realizado por el banco BIS, el par EURUSD (23%), el par USDJPY (18%) y el par USDGBP (9%), representan aproximadamente el 50% del volumen de negociación, como podemos ver en el siguiente gráfico:

Figura 1

¿Cómo se presentan las cotizaciones en el mercado Forex ? Primero, el precio de un determinado par de divisas tiene un mínimo de variación, que se define como 1 pip. Veamos algunos ejemplos.

- EURUSD: 1,4321 – significa que el precio de este par de divisas puede cotizar en 1,4322 o 1,4320; es decir, 1 pip corresponde a 0,0001;

- EURJPY: 120,12 – significa que el precio de este par de divisas puede cotizar en 120,13 o 120,11; es decir, 1 pip corresponde a 0,01.

Como regla general, 1 pip corresponde a 0,0001, sin embargo, hay excepciones, como es el caso de los pares de divisas donde JPY es el par derecho, en este caso, 1 pip corresponde a 0,01.

Otro aspecto que importa destacar: el spread bid-ask; ¿qué significa? Las cotizaciones siempre se muestran con dos cotizaciones: el precio Bid y el precio Ask.

- El precio Bid es la mejor propuesta de compra en el mercado; es decir, si un inversor en particular quiere vender, este es el precio más alto que encontrará;

- El precio Ask es la mejor propuesta de venta en el mercado; es decir, si un inversor en particular quiere comprar, este es el precio más bajo que encontrará.

Por lo tanto, si, por ejemplo, tenemos una cotización para el par de divisas EURUSD de 1,1011 (bid) / 1,1012 (ask), significa que el par de divisas cotiza con un spread de 1 pip, dado que la diferencia entre el precio Ask y el precio Bid es precisamente 1 pip (0,0001).

¿Cómo puedes negociar un par de divisas? De hecho, cuando estamos negociando un par de divisas, significa que compramos una divisa y, al mismo tiempo, vendemos la otra divisa. La mejor manera de entender esta operación es a través de un ejemplo:

- Imaginemos que el par GBP EUR cotiza a 1,2001 (bid) / 1,2002. Significa que el activo negociado es la libra esterlina (GBP) y su precio está denominado en euros (EUR), es decir, para comprar una libra tengo que pagar 1,2002 euros (vendo euros y compro libras); para vender una libra esterlina (GBP) recibo 1,2001 euros (vendo libras y compro euros).

La negociación en Forex siempre se lleva a cabo mediante el uso de apalancamiento, es decir, a través de un préstamo en la divisa que vendo y un depósito en la divisa que compro. La mejor manera de entender esta operación es a través de un ejemplo.

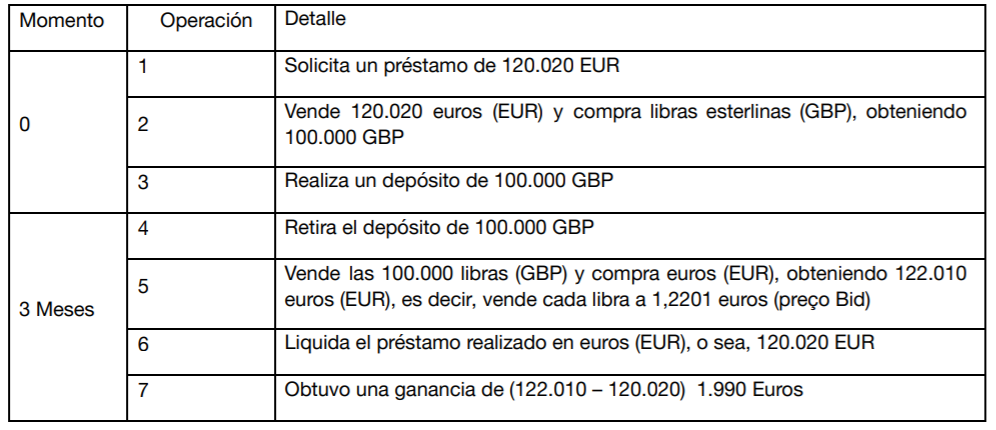

Imaginemos que el par GBP EUR está cotizando en 1,2001 (bid) / 1,2002. Significa que el activo negociado es la libra esterlina (GBP) y su precio está denominado en euros (EUR). Imaginemos la siguiente situación, sin introducir el cálculo de intereses para simplificar el análisis:

- Un cierto inversor abre una posición larga (compra) en el par de divisas GBP EUR el 1 de abril de 2020; la cantidad negociada es de 100.000 libras esterlinas (Nota: la cantidad siempre se define por el par izquierdo);

- Al final de 3 meses, el par GBP EUR cotiza a 1,2201 (bid) / 1,2202; por lo tanto, el inversor decide cerrar la posición larga (venta);

- La siguiente tabla muestra, en resumen, cuál sería el equivalente de esta operación a través del mostrador de un banco comercial:

En conclusión, en una operación Forex, el inversor espera que la divisa del préstamo, en este caso el euro (EUR), se deprecie frente a la divisa del depósito, en este caso la libra esterlina (GBP).

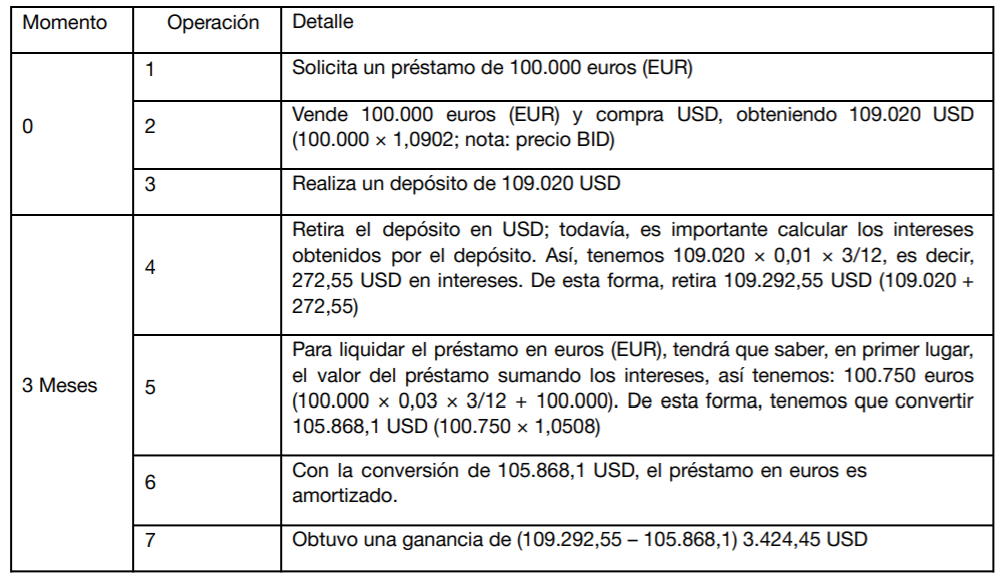

Ahora, supongamos la siguiente situación, el par EURUSD cotiza en 1,0902 (bid) / 1,0903. Significa que el activo negociado es el euro (EUR) y su precio está denominado en dólares estadounidenses (USD). La tasa de interés en euros (EUR) es del 3% / año y en dólares estadounidenses (USD) es de 1% / año.

- Un inversor particular abre una posición corta (venta) en el par de divisas EURUSD el 1 de abril de 2020; el importe negociado es de 100.000 euros (Nota: el importe siempre está definido por el par izquierdo);

- Al final de 3 meses, el par EURUSD cotiza en 1,0507 (bid) / 1,0508; por lo tanto, el inversor decide cerrar la posición corta (compra);

- En la siguiente tabla, se realiza un resumen de la operación:

En conclusión, la negociación en Forex involucra dos divisas, implica pedir prestado en una divisa, la vendida, y hacer un depósito en otra divisa, la comprada. Para el primero, el inversor pagará intereses, para el segundo, recibirá intereses.

Como regla general, los brokers cobran intereses diariamente; en caso de que el inversor deje la posición abierta el viernes, por ejemplo, se cobran intereses por tres días, es decir, viernes, sábado y domingo. Este cargo se puede hacer de la siguiente manera.

- Haciendo un adeudo en la cuenta del inversor, utilizando la siguiente fórmula: (tasa de interés en la divisa comprada – tasa de interés en la divisa vendida) × nominal × días / 360; en el caso de la libra esterlina (GBP) se aplican 365 días;

- En nuestro ejemplo, tendríamos lo siguiente: (0,01-0,03) × 109.020 × (90 ÷ 360) = -545,1 USD; con esta metodología, no necesariamente la misma que se explicó anteriormente, el inversor obtendría la siguiente ganancia: 100.000 × (1,0902 – 1,0508) – 545,1 = 3.394,9 USD

- Al ajustar el precio de apertura del inversor, aplicando la siguiente fórmula al precio de apertura: (1 + tasa de interés de la divisa comprada × días ÷ 360) ÷ (1 + tasa de interés de la divisa vendida) × precio de apertura posición; En nuestro ejemplo, tendríamos lo siguiente: (1 + 0,01 × 90/360) ÷ (1 + 0,03 × 90/360) = 0,995037;

- Luego, este ajuste se aplica al precio de apertura: 1,0902 × 0,995037 = 1,0848;

- Finalmente, se calcula el resultado de la operación: 100.000 × (1,0848 – 1,0508) = 3.400 USD.

Cada broker aplica su método; aunque lo más normal es utilizar el último método expuesto.

Sin embargo, es importante tener en cuenta que el cálculo es diario, o durante tres días, en el caso de posiciones que estén abiertas durante el fin de semana; Por otro lado, los brokers aplican spreads (diferenciales) de tasas de interés. En el caso de la divisa vendida, es decir, un préstamo, se aplica un spread positivo. En el caso de la divisa comprada, es decir, un depósito, se aplica un spread negativo.

Imaginemos que se aplica un spread del 1% tanto a los préstamos como a los depósitos.

Según el primer método explicado anteriormente, la aplicación de spread seguiría la siguiente metodología:

- En primer lugar, calculamos el coste de financiación: [(0,01 – 0,01) – (0,03 + 0,01)] x 109.020 x (90 ÷ 360) = -1.090,2 USD (Nota: el spread indicado en rojo)

- En segundo lugar, el resultado de la operación sería de 100.000 x (1,0902 a 1,0508) – 1.090,2 = 2.849,8 USD

Según el segundo método, explicado anteriormente, la aplicación de spread sería:

- Primero, calculamos el ajuste: (1 + 0,01 × 90/360) ÷ (1 + 0,03 × 90/360) = 0,995037;

- Para aplicar el spread, se utiliza un margen negativo, en el caso de posiciones cortas; positivo, en el caso de posiciones largas. Por lo tanto, tenemos (0,995037 – 0,005) = 0,990037; luego, aplicamos al precio de apertura de la posición: 1,0793 (0,990037 × 1,0902)

- El resultado de la operación sería 100.000 × (1,0793 – 1,0508) = 2.850 USD

Ahora abordaremos el tema de la negociación con margen. Como regla general, los pares de divisas se negocian a través de un depósito inicial; de lo contrario, la posición no se puede abrir.

¿Para qué sirve? En caso de pérdidas, la contraparte de la operación, en este caso el broker, tiene la intención de asegurarse de que cobrará esa cantidad. Para ilustrarlo mejor, usemos un ejemplo:

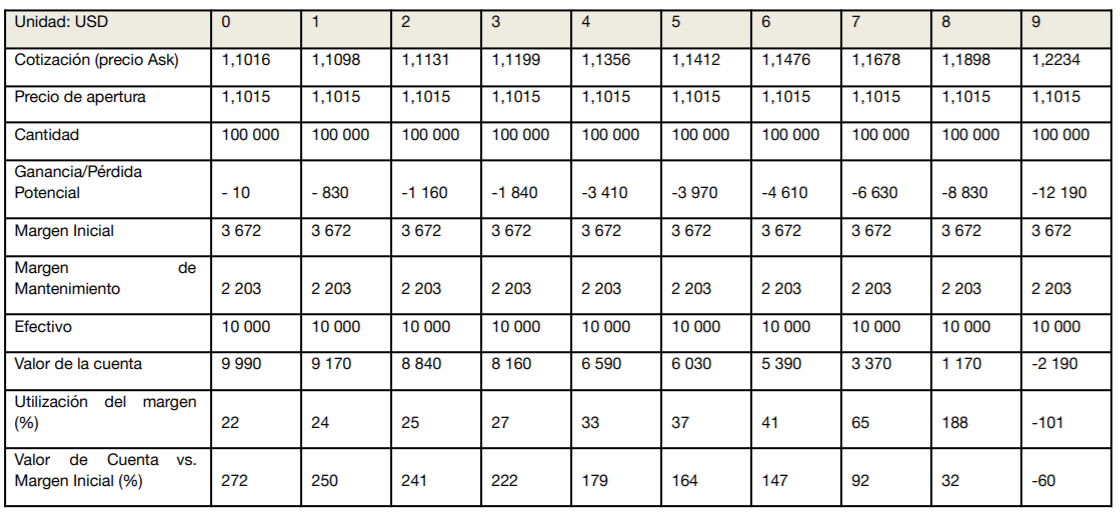

- El 1 de marzo de 2019, un inversor tiene 10.000 USD en su cuenta. El par de divisas EURUSD cotiza actualmente a 1,1015 / 1,1016. El broker de este inversor aplica un spread de ± 1% para el financiamiento en operaciones de divisas. La tasa de interés del USD es del 2% y la del EUR es del 4%.

- El broker aplica un margen inicial (garantía inicial) de 3,33% al valor nominal de la posición y un margen de mantenimiento (garantía de mantenimiento) de 1,67% al valor nominal de la posición.

- Por lo tanto, decide abrir una posición corta de 100 mil en el par de divisas EURUSD, con la siguiente evolución durante 10 días. El broker tiene derecho a cerrar todas las posiciones, si la utilización del margen o garantías es igual o superior al 100%.

Ahora procedemos a explicar cada una de las líneas de la tabla anterior.

- La cotización (precio Ask) es el precio de cierre de la posición, en caso de que el inversor decida cerrar la posición corta que abre en el momento 0; es decir, la apertura de posiciones cortas se realiza al precio bid, en este caso, 1,1015 (línea precio de apertura);

- La línea de cantidad se refiere a la cantidad del activo negociado, en este caso euros (EUR); Como se indicó anteriormente, el par izquierdo se refiere al activo negociado. En nuestro ejemplo, el inversor vendió 100 mil euros a 1,1015 USD;

- La línea de ganancia / pérdida potencial corresponde al resultado potencial de la posición; entonces, en el tiempo 0, tenemos 100.000 × (1,1015 – 1,1016) = -10 USD; es decir, resulta de la diferencia entre el precio de mercado, en este caso el precio ask y el precio de apertura multiplicado por la cantidad.

Este método se aplica a posiciones cortas. En el caso de posiciones largas, es decir, la compra de euros, la ganancia / pérdida potencial se calcularía con la siguiente fórmula: Cantidad × (Precio bid – Precio de apertura). En relación con las posiciones cortas, la fórmula que utilizamos en nuestro ejemplo: Cantidad × (Precio de apertura – Precio ask).

Como podemos ver en nuestro ejemplo, el precio de mercado no fue favorable para el inversor, es decir, el precio subió, lo que significa una evolución desfavorable para una posición corta, en la que se espera que baje;

¿Para qué sirve el margen inicial?

Principalmente, para evitar abrir posiciones en el caso de inversores con poco capital en la cuenta. Para ilustrarlo mejor, calcularemos este margen al momento de la apertura: 100.000 × 1,1015 × 0,03333 = 3.672 USD; es decir, si el inversor, en lugar de 15 mil dólares en la cuenta, solo tuviese 3.500 dólares, no podría abrir la posición. En este caso, el inversor tendría que disminuir el valor teórico de la posición, por ejemplo, 50.000 × 1,1015, o abandonar la operación;

- El margen de mantenimiento sirve para asegurar que la cuenta tenga capital suficiente para garantizar que la posición permanezca abierta. ¿Cómo se calcula este margen?: 100.000 × 1,1015 × 0,01667 = 2.203 USD;

- El efectivo es el depósito inicial que realizó el inversor. Este valor se cambia solo cuando una ganancia o pérdida se liquida en una determinada posición. Sirve para calcular el valor de la cuenta, como explicaremos a continuación;

- El valor de la cuenta resulta de la suma de efectivo y la ganancia / pérdida potencial de todas las posiciones abiertas del inversor. Calculemos para el período 4: 10.000-3.410 = 6.590 USD;

- La utilización del margen se calcula utilizando la fórmula Margen de mantenimiento ÷ Valor de la cuenta; es decir, en el período 4, tendríamos el siguiente valor: 2.203 ÷ 590 = 33%.

- Como se indicó anteriormente, el uso de un margen igual o superior al 100% le da al broker el derecho de cerrar todas las posiciones abiertas.

- Lo mismo ocurre con el Valor de la Cuenta vs. Margen Inicial; en este caso, si el valor es igual o inferior al 50%, el broker está obligado a activar el cierre de todas las posiciones abiertas del inversor. Es decir, el día 8, el broker debería haber activado el cierre de la posición abierta del inversor, dado que la utilización del margen fue superior al 100%.

A lo largo de este artículo, explicaremos que estas situaciones no son lineales, ya que hay momentos de mercado en los que la situación del período 7 al período 8 puede ocurrir en una fracción de segundo, por lo que no se garantiza que la posición del inversor sea cerrada en el momento exacto en que la utilización del margen es igual al 100%.

Ahora vamos a ver el horario de Forex para su negociación en el mercado. La negociación de divisas funciona las 24 horas del día. Cada domingo, a las 23:00 (hora de Madrid), la negociación comienza en Nueva Zelanda. Todos los viernes, el mercado cierra a las 23:00 (hora de Madrid), cuando finaliza la negociación en los Estados Unidos (17:00, Nueva York). En el caso de las criptomonedas, como el Bitcoin, la negociación se realiza durante 24 horas, incluidos los sábados y domingos.

¿Quiénes son los principales actores en el mercado Forex? Ahora enumeramos cada uno:

- Bancos centrales

- «Market Makers»

- Mesas de tesorería de bancos comerciales

- Multinacionales

- Especuladores

- Inversores minoristas (inversores retails)

Los bancos centrales son de largo, los principales actores en este mercado, ya que determinan las principales variables de una determinada divisa: cantidad de divisa en circulación y tasa de interés. En algunos casos, también determinan un precio fijo de divisa. Ahora, veamos el impacto de algunas de estas decisiones en el pasado reciente.

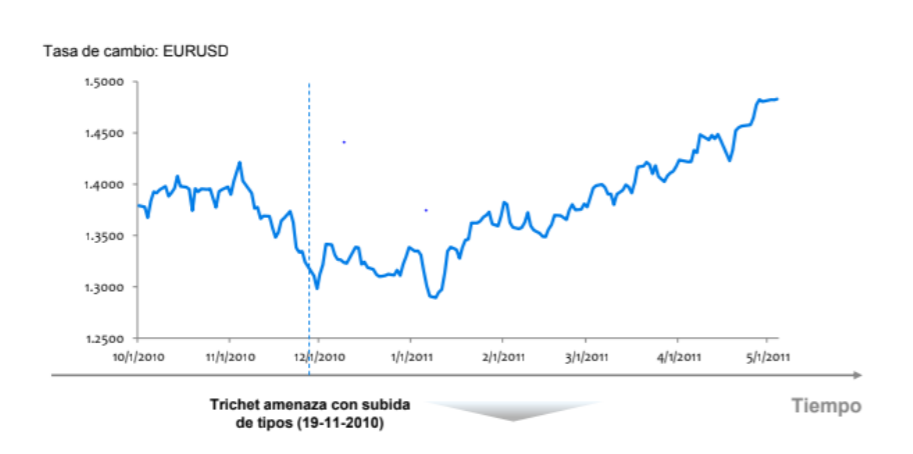

El 19-11-2010, el entonces presidente del Banco Central Europeo, Jean-Claude Trichet , amenazó con elevar la tasa de interés de la zona euro, por lo tanto, el EUR se apreció frente al USD, como podemos ver en la siguiente figura.

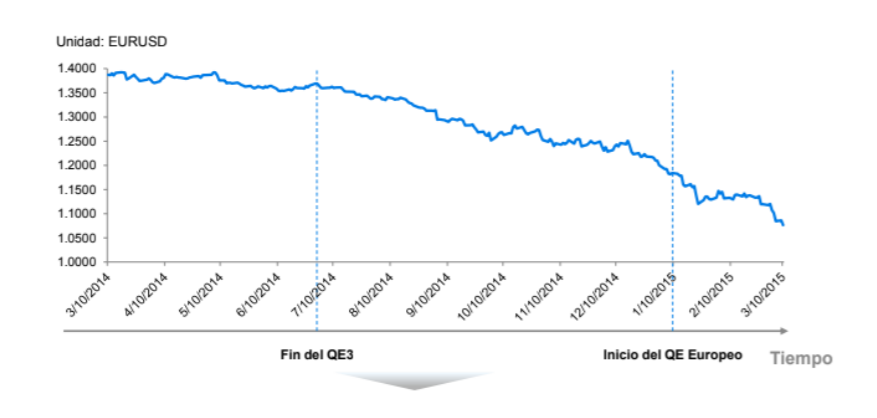

En 2014, la FED (Reserva Federal de EE.UU), el Banco Central de los Estados Unidos, anunció que finaliza su tercer programa de compra de activos , lo que significaba una menor cantidad de USD en circulación, es decir, su balance se redujo. Como resultado, el USD se apreció frente al EUR.

Esta tendencia se vio reforzada a principios de 2015, cuando el Banco Central Europeo anunció el inicio de su programa «Quantitive Easing» (facilidad crediticia), que consiste en la compra de activos en el espacio europeo y, por consiguiente, una mayor abundancia de euros, lo que genera una mayor presión para una depreciación del euro frente al dólar.

Este movimiento se puede ver en el siguiente gráfico:

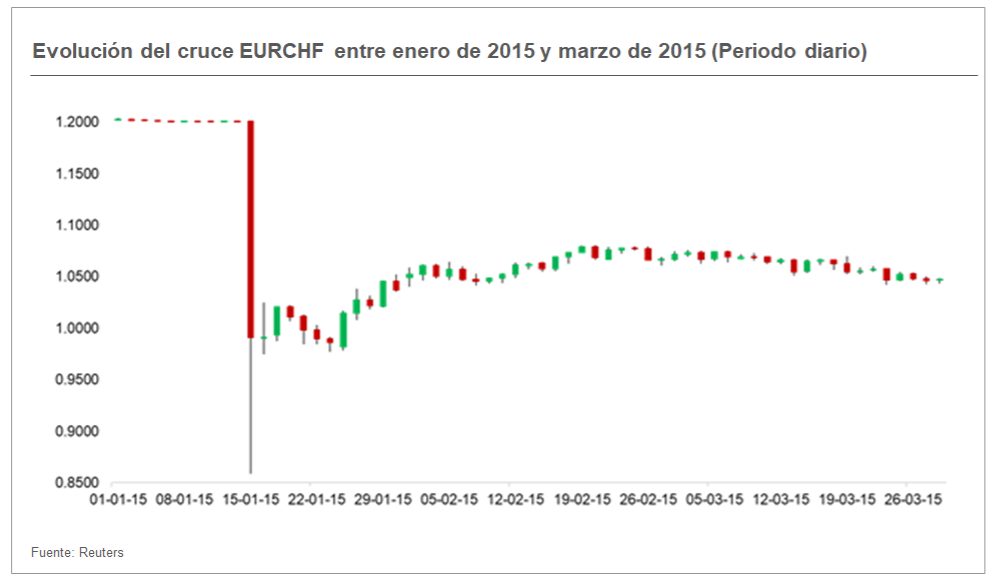

Otros riesgos que deben tenerse en cuenta son las intervenciones repentinas de los Bancos Centrales. A principios de 2015, el Banco Central Suizo mantuvo una paridad fija del franco suizo (CHF) frente al euro (EUR), es decir, 1,2 francos suizos por 1 euro. El 15 de enero de ese año, el Banco Central de Suiza decidió poner fin a esta paridad fija, creando un caos completo en el mercado Forex; en una fracción de segundo, el precio del EURCHF cayó bruscamente, de 1,2 a aproximadamente 0,85.

Como podemos ver en el siguiente gráfico:

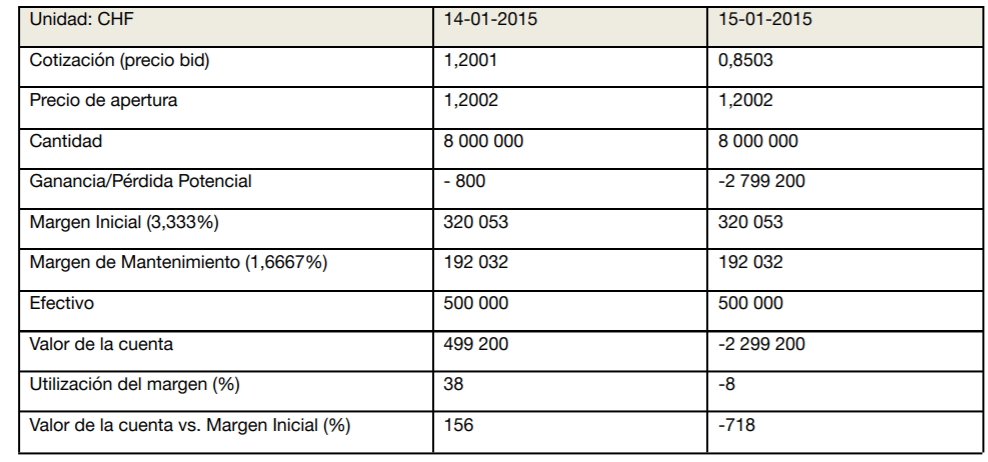

Para tener una verdadera percepción de este movimiento, imaginemos un inversor que tenía 500.000 francos suizos (CHF) en su cuenta al final del 14 de enero de 2015. Ese día, decidió abrir una posición larga de 8 millones de euros en el par de divisas EURCHF, a 1,2002 CHF por euro (precio ask- compra de Euros). De acuerdo con los porcentajes del ejemplo anterior, 3,33% del margen inicial y 1,667% del margen de mantenimiento, el inversor podría abrir la posición, como podemos ver en la siguiente figura.

Al día siguiente, en una fracción de segundo, es decir, cuando el Banco Central anunció el fin de la paridad fija, el precio cayó de 1,2 a 0,85; Este movimiento representó una pérdida de 2,8 millones de francos suizos, lo que provocó un saldo negativo en la cuenta del inversor de -2,3 millones de CHFs.

Por esta razón, muchos inversores se alejan del mercado Forex en el momento en que los bancos centrales anuncian conferencias de prensa o anuncios a los mercados, dado el repentino movimiento de las cotizaciones que tales intervenciones pueden causar.

Con respecto a los «Market Makers», son responsables de proporcionar liquidez al mercado, a través de propuestas de compra y venta. Operan con grandes volúmenes e intentan obtener ganancias explotando pequeñas diferencias de precios en el mercado.

Los bancos comerciales, después de los bancos centrales son los principales actores en este mercado, ya que ayudan a muchas empresas e individuos a recibir o realizar pagos en divisa extranjera; por otro lado, en sus propias operaciones de cartera también especulan con divisas.

Las multinacionales, tales como los «Maket Makers», también negocian grandes cantidades, pero no especulan. Utilizan el mercado Forex para cubrir los riesgos de tipos de cambio, como analizaremos a continuación. Por ejemplo, una gran aerolínea europea que desee asegurar un cierto tipo de cambio para el par de divisas EURUSD puede utilizar el mercado Forex para este propósito.

Finalmente, tenemos especuladores (Hedge Funds, CTAs …) e inversores minoristas. Estos actores principalmente especulan sobre el mercado de divisas, tratando de obtener ganancias del movimiento de los precios.

¿Qué tipo de negociación podemos tener en el mercado Forex? Si el objetivo es cubrir el riesgo de tipo de cambio, el inversor puede ignorar los fundamentales o el análisis técnico, ya que no está especulando.

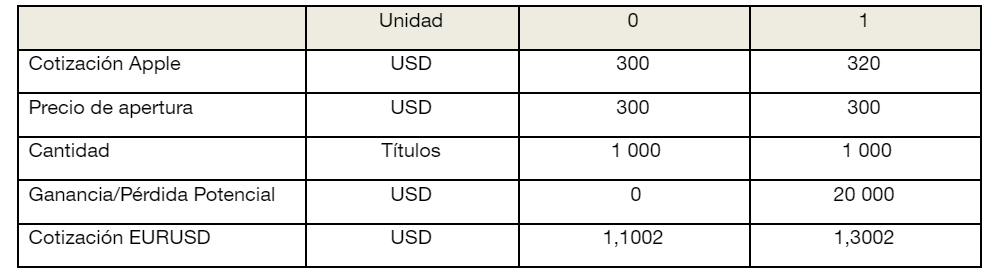

La mejor manera de ilustrar esta situación es, una vez más, con un ejemplo. Asumamos la situación descrita en la siguiente tabla:

En el período 0, un inversor europeo decidió comprar 300 acciones de la empresa Apple. Para esto, necesita 300.000 USD (1000 × 300); por lo tanto, debe ir al banco e invertir –272.678 euros, convertirlos a USD (-272.678 × 1,1002), obteniendo así 300 mil USD y pagando las acciones en la bolsa de valores de EE.UU, siendo propietario de 300 títulos de Apple.

En el período 1, la inversión fue buena, ya que las acciones, en USD, se apreciaron aproximadamente un 7%, es decir, de 300 USD a 320; su ganancia fue de 20.000 USD.

Sin embargo, al vender los valores en la bolsa de valores y recibir los USD, debe cambiarlos a euros. Al realizar la conversión, recibirá solo 246.116 euros (320.000 ÷ 1,3002), lo que representa una pérdida de –26.562 euros. Como el USD se depreció en aproximadamente un 15% frente al EUR, la revaloración del 7% de los valores en la bolsa de valores no fue suficiente para que el inversor obtuviera ganancias. ¿Cómo se puede evitar esto? A través de una operación en Forex.

Suponiendo cálculos simplistas, sin considerar las comisiones de corretaje y financiamiento, el inversor tendría que abrir una posición larga en el par de divisas EURUSD de 272.678 euros, abriendo esta posición en 1,1002. Así, cuando las acciones se venden en el mercado norteamericano, la posición en Forex se cierra, obteniendo el siguiente resultado: 272.678 (1,3002 – 1,1002) = 54.536 USD; convertido a euros, daría 41.944 euros.

En conclusión, invirtió 272.678 euros y recibió 288.060 euros (272.678 + 41.944), una ganancia de aproximadamente el 6%. En este caso, el inversor comenzó a exponerse solo al mercado de valores de EE.UU, eliminando gran parte del riesgo a través de una operación en Forex.

Los inversores también pueden especular en el mercado Forex, en este caso, pueden usar dos estrategias: (i) a través del análisis fundamental; (ii) a través del análisis técnico.

En cuanto al análisis fundamental, deben tenerse en cuenta los siguientes aspectos:

- Posible correlación de la divisa con una materia prima.

- Tasa de interés

- Tasa de inflación

- Política monetaria del banco central

- Flujos internacionales de capitales, aquellos relacionados con el comercio y la inversión.

Muchas divisas tienen una fuerte correlación con el precio de ciertas materias primas. Por ejemplo, en los países exportadores de petróleo, como Canadá (CAD), Noruega (NOK) o Rusia (RUB), sus respectivas divisas están fuertemente influenciadas por la evolución del precio de esta materia prima. Lo mismo ocurre con el Oro (XAU); El dólar australiano (AUD) y el Rand sudafricano (ZAR) están correlacionados con la evolución del metal precioso, debido a la exportación de este metal en estas economías. En conclusión, es importante tener en cuenta la situación de una materia prima determinada, si tiene un peso importante en las exportaciones de un país.

Tradicionalmente, una tasa de interés alta era un signo de debilidad, ya que significaba que la tasa de inflación en un determinado país también era alta. El aumento de la inflación era un signo negativo para una divisa en particular.

Ahora, funciona exactamente a lo contrario: puede indicar que el Banco Central, en reacción a un aumento de la inflación, decide elevar las tasas de interés y, por lo tanto, el precio de esa divisa sube. En conclusión, actualmente, la amenaza de un aumento de la tasa de interés es muy positiva para una divisa.

Con respecto a la política monetaria, es importante prestar atención a si un Banco Central en particular está expandiendo o no su balance general. ¿Qué significa una expansión del balance general? Básicamente, el banco central emite divisas a cambio de la compra de activos, que pueden ser bonos soberanos o incluso acciones, como es el caso del Banco Central de Suiza. En conclusión, una expansión del balance significa una mayor cantidad de divisa y, como consecuencia, presión para devaluar la divisa.

Finalmente, los flujos internacionales de capitales. Uno de los grandes movimientos en los últimos años ha sido la aparición de China como una gran potencia exportadora. Este factor daría lugar a una presión de compra en el Yuan chino (CNY): para la exportación de bienes industriales, China recibe dólares estadounidenses y posteriormente los convierte en divisa local, es decir, Yuan.

Sin embargo, ha sido la política de China de comprar bonos soberanos emitidos por los EE.UU., la que originó un movimiento inverso, es decir, la compra de dólares y la adquisición de bonos. En conclusión, si un país tiene un gran superávit comercial, como regla general, su divisa sufrirá presión de compra y, en consecuencia, apreciación de su divisa.

Lo mismo es cierto para los países que reciben inversiones, tanto para empresas y fábricas, como para activos financieros, como es el caso en los Estados Unidos. Debido a que tiene un mercado de capitales muy dinámico y con un rendimiento superior, atrae los flujos de capital y ejerce presión de compra sobre la divisa norteamericana.

Otra forma de especular en las divisas es utilizar el análisis técnico. ¿En qué consiste este método? Se supone que toda la información está reflejada en el gráfico; Por otro lado, hay patrones que se repiten, así como líneas de tendencia, niveles de soporte y resistencia.

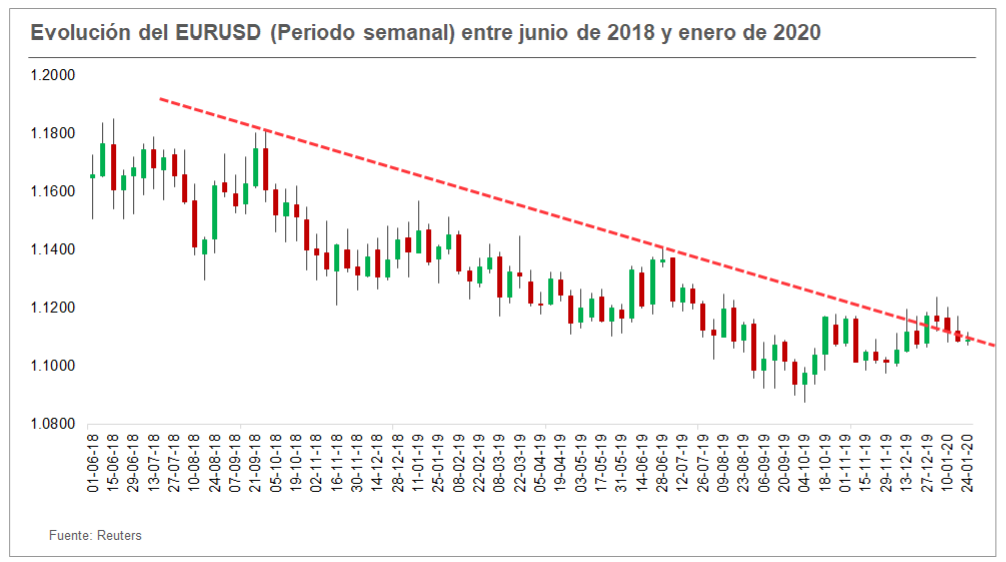

Para ilustrarlo mejor, veamos el gráfico EURUSD entre junio de 2018 y enero de 2020. Primero, podemos ver que hay una tendencia bajista a largo plazo, sin embargo, esta línea de tendencia se rompió a fines de 2019 y puede ser una señal de reversión de tendencia.

Esta línea de tendencia se encuentra en la siguiente figura

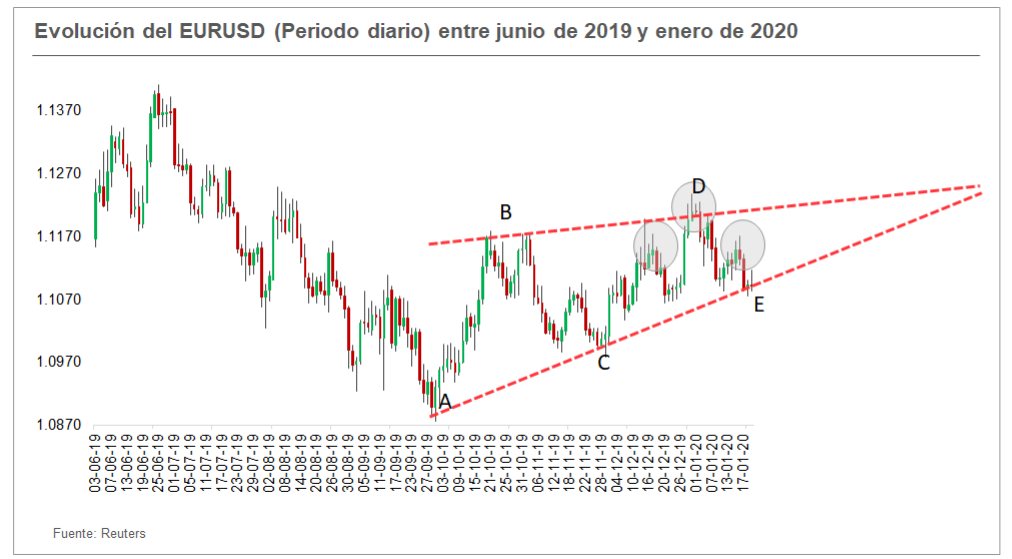

Si realizamos un análisis más detallado, vemos que la ruptura que ocurrió en la línea de tendencia, a finales de diciembre de 2019, posiblemente fue falsa, por las siguientes razones.

Primero, se formó una cuña descendente, que consta de los puntos A, B, C, D y E, después de una tendencia bajista, por lo que se espera que la tendencia bajista continúe.

Otra señal que indica la misma idea se puede obtener del patrón hombro-cabeza-hombro, identificado por círculos en la siguiente figura. Este patrón indica que la tendencia alcista, formada por los puntos A, C y E, puede estar terminando.

Para concluir nuestro artículo, también es importante tener en cuenta que, para especular, no es suficiente acertar la dirección de la tendencia, también es importante llevar a cabo una gestión monetaria que permita no sufrir liquidaciones de posiciones, debido al incumplimiento de la política de margen del broker, por exceso de apalancamiento, más conocido como sobre apalancamiento.

El inversor de éxito debe formarse con expertos antes de aventurarse en el mundo Forex, ya que hay múltiples detalles que deben tenerse en cuenta antes de arriesgar capital.

Aviso Legal

A AIR Trading (AIR Harami – Formação Lda) é uma entidade que atua exclusivamente no âmbito da formação e da pedagogia e que tem por objetivo capacitar os seus clientes com os conhecimentos e aprendizagens necessários para operar nos mercados financeiros e de investimento. No âmbito dos seus serviços de formação, a AIR Trading emprega metodologias de aprendizagem e transmissão de conhecimentos que incluem, entre outros, a análise informativa (e.g. notícias, informação financeira, etc.) e a análise de conteúdos ou aspetos técnicos de diferentes ativos financeiros em ambiente e tempo real, visando a aproximação dos conteúdos teóricos ao contexto prático. A interconexão entre os domínios teóricos e práticos compreende-se, única e exclusivamente, no âmbito da oferta formativa da AIR Trading.

Os métodos e as metodologias de análise financeira e de investimento lecionados no âmbito da oferta formativa da AIR Trading servem somente para fins pedagógicos e formativos, os quais não se confundem, nem devem ser confundidos ou interpretados no sentido de constituir qualquer tipo de aconselhamento ou recomendação financeira ou tão-pouco constituir uma recomendação para a realização de investimentos.

A AIR Trading não realiza, direta ou indiretamente, qualquer serviço de conteúdo igual ou semelhante aos serviços de aconselhamento ou consultoria financeira ou de investimento que ocorra sob qualquer operação financeira ou sob qualquer ativo financeiro.

A AIR Trading não é responsável pelas perdas ou ganhos financeiros dos seus clientes, competindo a estes, a exclusiva responsabilidade das decisões financeiras e de investimento que venham a tomar, mesmo que empregando os métodos e metodologias adquiridas no contexto formativo providenciado pela AIR Trading.

Por favor lea nuestra Política de Privacidad y de Protección de Datos.